In der Anwartschaftsphase

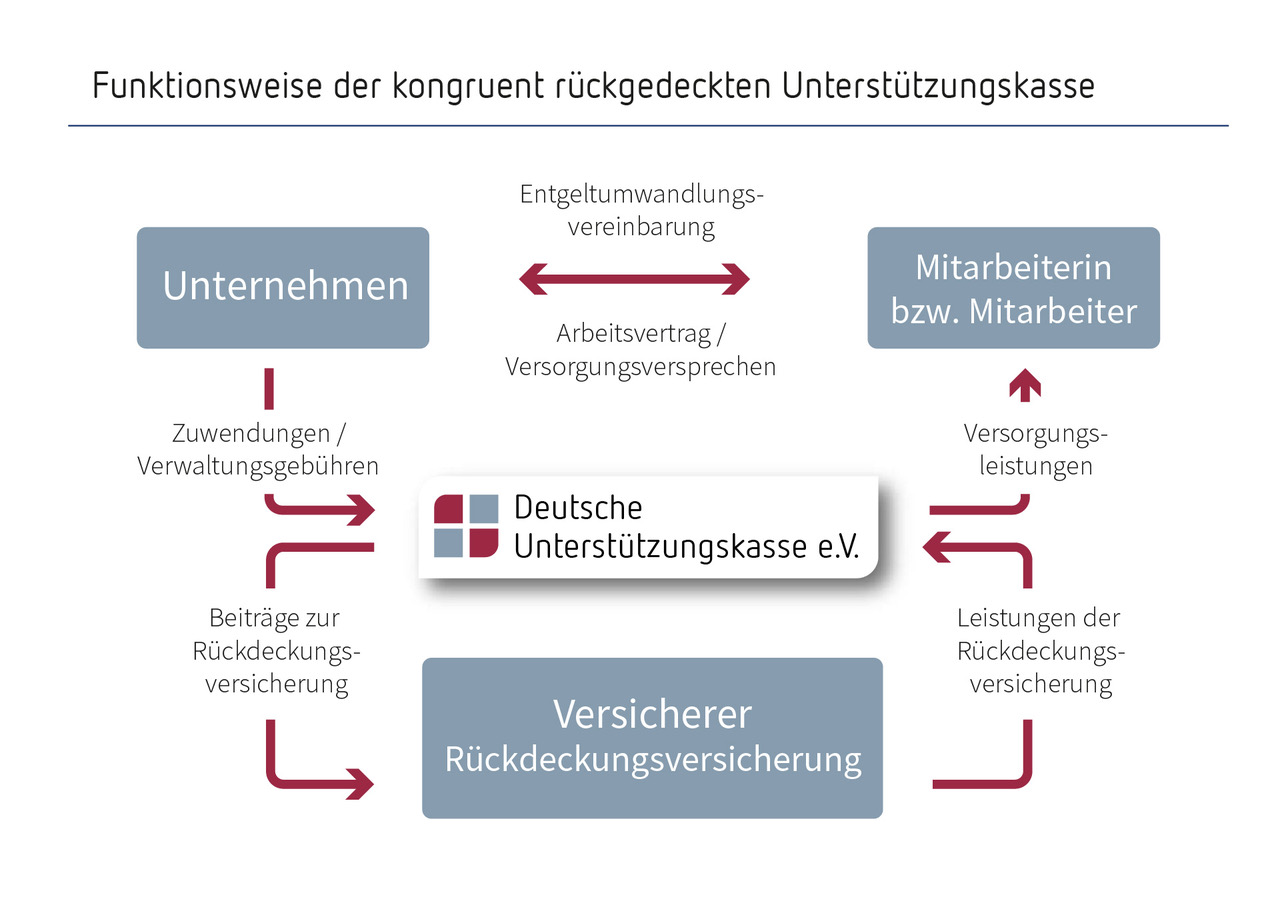

Sowohl bei firmenfinanzierten Zusagen als auch bei aus Entgeltumwandlung finanzierten Zusagen über die DUK findet während der gesamten Anwartschaftsphase keinerlei steuerliche Belastung statt. Denn die Zuwendungen, die das Unternehmen an die DUK zur Ausfinanzierung der Zusagen leistet, stellen für Versorgungsanwärterinnen und -anwärter keinen Zufluss von Arbeitslohn dar. Der Zufluss und somit auch die steuerliche Betrachtung des Zuflusses findet erst in der Leitungsphase statt (Prinzip der nachgelagerten Besteuerung).

In der Leistungsphase

Die späteren Versorgungsleistungen aus der DUK, z.B. in Form einer lebenslangen Betriebsrente, werden wie „Brutto-Lohn“ behandelt und unterliegen als Einkünfte aus nichtselbständiger Arbeit gemäß § 19 Abs. 1 Nr. 2 EStG der nachgelagerten Besteuerung, die in der Regel niedriger ausfällt als in der Zeit vor Rentenbeginn. Darüber hinaus hält das Steuerrecht bis 2040 noch einige Frei- und Pauschbeträge ( z.B. Versorgungsfreibetrag, Zuschlag zum Versorgungsfreibetrag, Werbungskostenpauschbetrag) bereit. Sie werden bei der Ermittlung des zu versteuernden Einkommens berücksichtigt. Hierzu empfehlen wir die steuerliche Beraterin bzw. den steuerlichen Berater zu konsultieren.

Hinweise bei Kapitalleistungen: als Fälligkeit der Kapitalleistung – und somit auch als Fälligkeit für den steuerlichen Zufluss – kann für die Auszahlung des Geldes gemäß Ziffer 3.9 des Leistungsplans der DUK der 15. Januar des auf den Eintritt des Versorgungsfalles folgenden Kalenderjahres bestimmt werden. Unter Umständen reduziert sich dadurch die auf den gesamten Betrag (Jahreseinkommen plus Kapitalleistung aus der DUK) anfallende Steuerbelastung. Nämlich dann, wenn das Jahreseinkommen in diesem Jahr deutlich geringer ausfällt als im Vorjahr. Auch kann im Jahr des Zuflusses eine progressionsmildernde Wirkung durch den Einsatz der Fünftelungsmöglichkeit nach § 34 EStG erzeugt werden – zu diesen Themen empfehlen wir ebenfalls die steuerliche Begleiterin bzw. den steuerlichen Begleiter zu konsultieren.

Oder auch dadurch, dass – wenn die Rückdeckungsversicherung dies vorsieht – eine Kapitalleistung auf mehrere Jahre verteilt über die DUK geleistet wird, oder das Trägerunternehmen die DUK hierzu anweist, kann ein positiver steuerlicher Effekt entstehen.

Auch noch wichtig: die DUK leistet Kapitalzahlungen grundsätzlich als „Brutto-Auszahlung“.

Damit möchten wir sicher stellen. dass die Empfängerin bzw. der Empfänger der Kapitalauszahlung auf unkomplizierte Weise die Fünftelregelung in Anspruch nehmen kann.

Hier ein Ausschnitt aus dem Schreiben:

Achtung: Seit Januar 2025 kann die Fünftelregelung sowieso nur noch von der Empfängerin bzw. dem Empfänger der Kapitalzahlung aus der Zusage über die DUK selbst im Rahmen der Steuererklärung in Anspruch genommen werden.