In diesem Artikel stellen wir unser Tantiemen-Modell dem Konzept der wertpapierorientierten Pensionszusage gegen Einmalbeitrag gegenüber. Dabei vergleichen wir die beiden Konzepte anhand eines Tantiemen-Anspruchs von 100.000 Euro für eine 47-jährige Geschäftsführerin bzw. Geschäftsführer – „and the winner is …“

Vorab: in der Handelsbilanz wird in beiden Systemen der sog. „automatische Nullausweis“ angewendet gem. Saldierungsgebot im BilMOG bei vollständig kongruenter Rückdeckung und Verpfändung der RDV, sprich: in der Handelsbilanz sind beide Systeme vollständig bilanzneutral.

In der Steuerbilanz allerdings sieht es komplett anders aus.

Während bei der Pensionszusage in diesem Beispiel nur etwas mehr als 60 % der rückgestellten Tantieme auf 20 Jahre verteilt steuerlich angesetzt werden können, stehen beim Tantiemen-Modell der DUK der aufgelösten Tantiemen-Rückstellung von 100.000 Euro Ausgaben in Höhe von 106.160 Euro gegenüber.

Insofern spricht unseres Erachtens nach aus steuerlicher Sicht einiges für unser Tantiemen-Modell im Vergleich zur Pensionszusage gegen Einmalbeitrag.

Hier die Herleitung:

Entgeltumwandlung im Durchführungsweg wertpapierorientierte Pensionszusage, Auswirkungen in der Steuerbilanz

- in der Rückdeckungsversicherung kommt ein Garantie-Niveau von 60 % zum Einsatz und insofern beträgt die Höhe des zugesagten Alterskapitals 60.000 Euro zum 67. Lebensjahr.

- Das Unternehmen erteilt eine beitragsorientierte Leistungszusage auf Alterskapital mit Verrentungsoption in Höhe der Garantie in der hierfür abgeschlossenen Rückdeckungsversicherung bei der Pfefferminzia.

- Es fließen 100.000 Euro aus dem Unternehmen zum Kauf der Rückdeckungsversicherung steuerwirksam ab.

- Die gekaufte Rückdeckungsversicherung fließt dafür steuerwirksam in das Betriebsvermögen ein mit einem Wert von schätzungsweise 96.000 Euro.

Zwischensumme: Abfluss von 100.000 Euro, Zufluss von 96.000 Euro, ergebniswirksam bleiben 4.000 Euro.

Nun die Barwertbetrachtung nach § 6a EstG:

Das Unternehmen schuldet ein Alterskapital von 60.000 Euro zum Rentenbeginn. Das ist gem. § 6a EstG der Heubeck‘sche Barwert dieser Pensionszusage und stellt die Gesamtsumme der steuerlich möglichen Betriebsausgaben bis zum Rentenbeginn dar.

- Vom Zusagedatum bis zum Rentenbeginn hat die Zusage eine Dauer von 20 Jahren.

- Der Barwert von 60.000 Euro wird gleichmäßig auf 20 Jahre verteilt. Das Ergebnis ist in diesem Fall 3.000 Euro und stellt den Teilwert dar.

Gesamtergebnis aus steuerlicher Sicht: im Bilanzjahr der Zusagenerteilung kann das Unternehmen 4.000 Euro “Abfluss” plus 3.000 Euro Teilwert, also 7.000 Euro ergebniswirksam ansetzen und in den 19 Folgejahren bis zur Fälligkeit der Zusage jeweils 3.000 Euro.

Außerdem: während der Wertzuwachs in der Rückdeckungsversicherung beim Tantiemen-Modell der DUK lediglich das Kassenvermögen bei der DUK erhöht, erhöht der Wertzuwachs in der Rückdeckungsversicherung bei der Pensionszusage ergebniswirksam das Betriebsvermögen der GmbH.

Folge: es fallen bis zum Rentenbeginn zusätzliche Steuern bei der GmbH an, die sich die GmbH erst in der Rentenphase wieder „zurückholt“.

Entgeltumwandlung über das Tantiemen-Modell der DUK, Auswirkungen in der Steuerbilanz

- Im ersten Schritt wird der jährlich zu dotierende Betrag ermittelt.

- Um die Wertgleichheit sicher zu stellen, findet eine Aufzinsung statt – der von uns empfohlene Zinssatz beträgt aktuell 0,3%. Ergebnis der Aufzinsung ist ein jährlich zu dotierender Betrag von 5.308 Euro,.

- Gemäß der Zusage der DUK schuldet das Unternehmen demnach 20 Jahre 5.308 Euro, also sind 106.160 Euro zu dotieren.

- Ergebnis: Das Unternehmen erteilt eine beitragsorientierte Leistungszusage auf Altersrente mit Kapitalisierungsoption und einem jährlich geschuldetem Dotierungsbetrag von 5.308 Euro..

- Die DUK wird beauftragt bei der Pfefferminzia eine Rückdeckungsversicherung zu begründen. Es kommt ein Garantie-Niveau von 60 % zum Einsatz und insofern beträgt die Höhe der zugesagten Rente 60.000 Euro multipliziert mit dem Rentenfaktor.

- Ebenfalls tritt das Unternehmen der Gruppentreuhand bei und zahlt die Summe von 106.160 Euro auf das Treuhandkonto ein und von dort aus wird die Zusage ausfinanziert .

Gesamtergebnis aus steuerlicher Sicht: im Bilanzjahr der Zusagenerteilung kann das Unternehmen 106.160 Euro ergebniswirksam ansetzen.

Die Betriebsausgabe „matcht“ also die im Vorjahr gebildete Tantiemen-Rückstellung – Ziel erreicht!

Das Treuhandkonto zu unserem Tantiemen-Modell

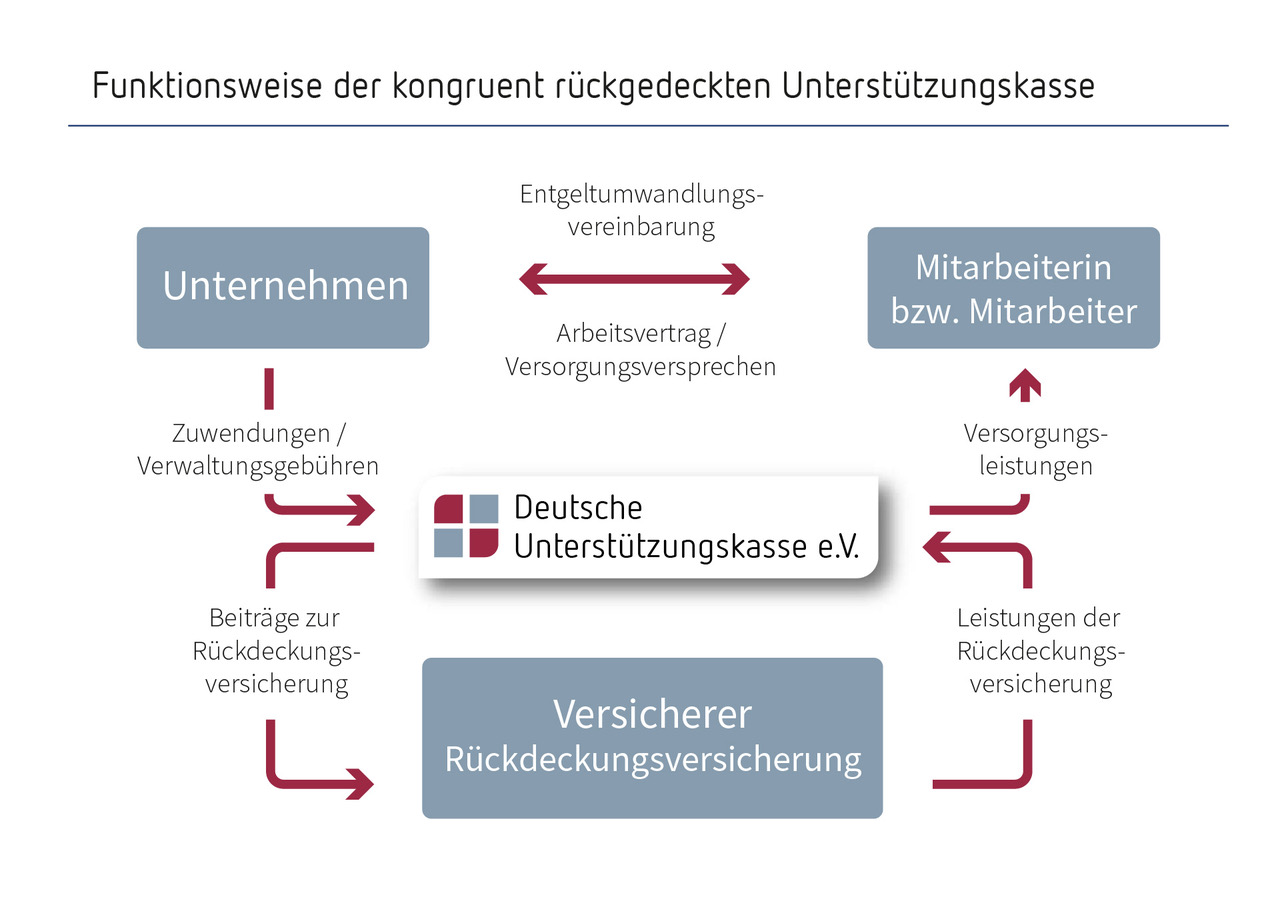

Hier noch einige Ausführungen zum Guppentreuhandmodell der IWV Institut für Wirtschaftsmathematik und betriebliche Versorgungssysteme, über das der Treuhänder im Namen des Unternehmens die Dotierung der Zusage übernimmt.

Neben der Verbesserung der Sicherheit (Treuhänder dotiert die Zusage völlig unabhängig vom Schicksal des Unternehmens, Geld ist komplett „hinter der Brandmauer“), erzeugt die Kombination mit dem Treuhandkonto aus steuerlicher Sicht einen weiteren erheblichen Vorteil, nämlich:

Der komplette Betrag der Tantieme bzw. Sonderzahlung plus Aufzinsung kann im Jahr der Zusage-Erteilung in Gänze als Betriebsausgabe bewertet werden.

Hier die Herleitung:

Nach Beitritt zur Gruppentreuhand zahlt das Unternehmen die Summe der bis zum Rentenbeginn zu leistenden Beiträge auf das Treuhandkonto ein und von dort aus wird die Zusage ausfinanziert. Dieses unwiderruflich zum Zwecke der Dotierung der geschuldeten Unterstützungskassenzusage ausgesonderte Guthaben ist grundsätzlich nicht mehr zum “steuerbaren” Betriebsvermögen des Trägerunternehmens zu zählen – vergleichbar dem ausgesonderten Guthaben, das die Deutsche Unterstützungskasse in Form der auf Geheiß des Trägerunternehmen zur Ausfinanzierung der Zusage begründeten Rückdeckungsversicherung als Kassenvermögen hält und für das Trägerunternehmen verwaltet.

Insofern ist in dem Bilanzjahr der Aussonderung auch nur das entsprechend reduzierte Betriebsvermögen in Steuer- und Handelsbilanz zur Gewinnermittelung heranzuziehen, wobei das ausgesonderte Guthaben selbstverständlich in den Anhangsbetrachtungen Erwähnung zu finden hat.