Hier möchten wir herleiten, dass der alleinige Blick auf die Rückdeckungsversicherung nicht ausreicht, um sich ein umfassendes Bild über die Güte einer Unterstützungskassenzusage zu machen.

Im Gegenteil, in der betrieblichen Altersversorgung gilt stets das, was in der Zusage geregelt ist.

Und bei Unterstützungskassenzusagen ist es der Leistungsplan, in dem die grundsätzlichen Dinge rund um die Zusage geregelt sind – die beste Rückdeckungsversicherung nützt wenig, wenn die Regelung im Leistungsplan, also das Wording der Zusage, nicht passt.

Hier ein Beispiel:

Wenn gemäß des Leistungsplans der Unterstützungskasse die Bedingung zum Erhalt einer Altersleistung das Ausscheiden aus dem Unternehmen ist, dann erzeugt dies immer dann nahezu nicht lösbare steuerliche Probleme, wenn die Rückdeckungsversicherung auf ein festes Endalter abgeschlossen wurde, nicht verlängert werden kann und die Person eben nicht aus dem Unternehmen ausscheidet.

Dann endet nämlich die Rückdeckungsversicherung, obwohl die Altersleistung gemäß Leitungsplan (Zusage) noch nicht fällig geworden ist, denn für die Fälligkeit der Altersleistung gilt die Ausscheide-Erfordernis.

Daraus ergeben sich unter anderem diese Probleme:

- Nach dem Ende der Rückdeckungsversicherung kann diese nicht mehr dotiert werden, obwohl die Zusage die Dotierung für die gesamte Zeit des Dienstverhältnisses vorsieht. Folge: keine gleichbleibenden Beiträge bis zum Rentenbeginn, Verstoß gegen § 4d EStG, die bisher geleisteten Dotierungen verlieren ihren Charakter als Betriebsausgabe und sind zu versteuern.

- Nach Beendigung der Rückdeckungsversicherung zahlt das Versicherungsunternehmen die Renten bzw. das Kapitel an die Unterstützungskasse, welche die Leistung nicht auskehren darf, weil die Zusage nicht fällig geworden ist. Folge: Die Unterstützungskasse hat Kassenvermögen, welches sie noch nicht haben darf und ist für dieses Trägerunternehmen „überdotiert“. Und solange die Überdotierung besteht, dürfen die Dotierungen für weitere Unterstützungskassen-Zusagen in diesem Unternehmen steuerlich nicht angesetzt werden. Übrigens: das gilt auch dann, wenn das Versicherungsunternehmen die Renten bzw. das Kapital für die Unterstützungskasse nach Beendigung der Rückdeckungsversicherung „verwahrt“.

Wie zu sehen ist, ist das Wording der Unterstützungskassen-Zusage, der Leistungsplan, mindestens genauso wichtig, wie die Auswahl der am besten geeigneten Rückdeckungsversicherung.

Mit dem Leistungsplan der DUK hätte zumindest diese Situation gelöst werden können – s.u. „Bedingungen für den Erhalt einer (vorgezogenen) Altersleistung – Bezug einer Rente bei Weiterarbeit möglich„.

Hier nun die Darstellung einiger Besonderheiten aus dem Leistungsplan der DUK.:

1. Echte Kongruenz durch komplett dynamischen Verweis auf die Rückdeckungsversicherung – Nachfinanzierungsrisiken sind ausgeschlossen

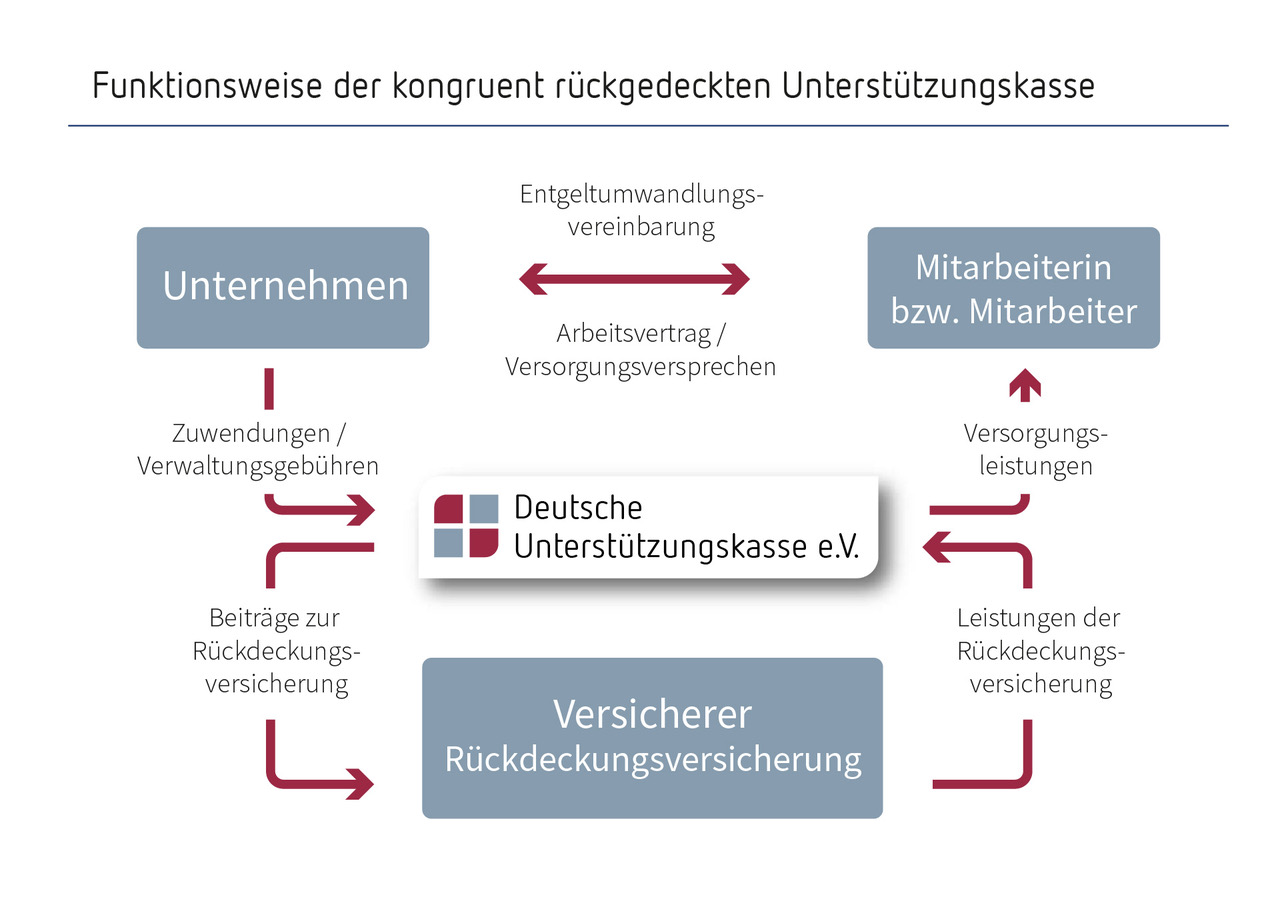

Im System der DUK erteilt das Trägerunternehmen eine beitragsorientierte Leistungszusage (boLZ) gemäß § 1 Abs. 2 Nr. 1 BetrAVG bei Firmenfinanzierung und § 1 Abs. 2 Nr. 3 BetrAVG bei Entgeltumwandlung.

Dabei sagt das Trägerunternehmen zu, bestimmte Beiträge bis zum Rentenbeginn bzw. bis zum Ausscheiden der Mitarbeiterin bzw. des Mitarbeiters in eine zur Finanzierung der Zusage ausgewählte Rückdeckungsversicherung (RDV) zu dotieren.

Die konkrete Höhe der Altersleistung, die das Unternehmen im Rahmen der erteilten Zusage schuldet (mindestens die von Versicherungsunternehmen geschuldete Garantieleistung), ergibt sich im Konzept der DUK erst im Moment der „Fälligkeit“. Das ist – wie nachfolgend dargestellt – in Ziffer 3.3. im Leistungsplan der DUK geregelt.

Die Art, die Höhe und die Fälligkeit der Versorgungsleistungen – soweit sie nicht durch den Leistungsplan geregelt sind – entspricht den Leistungen, die sich aus der auf das Leben der Versorgungsanwärterin bzw. des Versorgungsanwärters abgeschlossenen Rückdeckungsversicherung ergeben …

Rentenleistungen können durch Änderungen in den Berechnungsgrundlagen zum vereinbarten Ablauf niedriger ausfallen als zu einem früheren Zeitpunkt mitgeteilt.

Ziffer 3.3. des Leistungsplans der DUK

Die Mitarbeiterin bzw. der Mitarbeiter erhält also im Konzept der DUK eine Zusage in Höhe der garantierten Werte der Rückdeckungsversicherung, die zur Ausfinanzierung ausgewählt wurde. Versprochene Leistung und die tatsächliche Versorgungsleistung sind dadurch bei Eintritt des Versorgungsfalls stets deckungsgleich (kongruent).

Alle darüber hinausgehenden Wertentwicklungen, Überschüsse, Boni, Schlussgewinne, etc. erhöhen die Versorgungszusage der Mitarbeiterin bzw. des Mitarbeiters erst bei Fälligkeit.

Auf diese Weise ist sichergestellt, dass die DUK über die Vermögenswerte in der Rückdeckungsversicherung jederzeit exakt so viel Kassenvermögen verwaltet, wie sie zur kongruenten Ausfinanzierung der Zusage benötigt – „pay and forget“.

In der Rückdeckungsversicherung (RDV) die Möglichkeit eines vorzeitigen Abrufs und die einer Verlängerung der Laufzeit vereinbaren.

Effekt:

Dann kann auf Basis der Formulierung in Ziffer 3.3. eine Altersleistung bei Bedarf sowohl vorzeitig – und ohne „Vertragsstrafe“ – in Anspruch genommen werden, als auch die Fälligkeit der Leistung nach Hinten verschoben werden.

Allein durch das „Ziehen“ der jeweiligen Option in der RDV gilt dies als zugesagt – es bedarf hierfür keiner weiteren Vereinbarung.

Das ist ein besonderer Vorteil bei firmenfinanzierten Zusagen an beherrschende Geschäftsführerinnen und Geschäftsführer, wenn diese „spontan“ über das 67. Lebensjahr hinaus arbeiten möchten (Stichwort: Erdienbarkeit).

2. Verlässliche Hinterbliebenenversorgung in der Rentenphase organisieren

Ob eine Versorgungsanwärterin bzw. ein Versorgungsanwärter bei Erreichen der Rentenphase mit einer Partnerin bzw. einem Partner zusammenleben wird, kann bei Einrichtung der Versorgungszusage unmöglich vorhergesehen werden.

Genauso wenig wie die Frage, ob diese Person selbst gut genug versorgt ist oder auf eine Hinterbliebenenversorgung aus der Versorgungszusage angewiesen sein wird.

Wirklich verlässlich kann eine Hinterbliebenenversorgung in der Rentenphase für die überlebende Person nur über eine lebenslange Hinterbliebenenrente abgebildet werden.

Aber: Wie soll denn bei Einrichtung der Zusage eine Hinterbliebenenrente integriert werden, wenn noch gar nicht sicher ist „für wen“ bzw. „ob überhaupt“?

Eine Lösung bietet hier der Leistungsplan der DUK – und zwar die Ziffer 3.6.:

Hat eine Versorgungsanwärterin bzw. ein Versorgungsanwärter eine Anwartschaft auf Altersrente ohne Einschluss einer Hinterbliebenenrente, so kann auf ihren bzw. seinen Antrag eine Versorgung für eine hinterbliebene Person im Sinne von Ziffer 4, eigene Kinder ausgenommen, eingeschlossen werden. Der Einschluss ist nur zum vereinbarten Rentenbeginn oder dem früheren Zeitpunkt der Inanspruchnahme einer vorgezogenen Altersrente möglich. Die Höhe der Alters- und Hinterbliebenenrente entspricht den Leistungen, die sich ergeben, wenn die DUK das aus der bisher bestehenden Rentenversicherung zur Verfügung stehende Kapital als Einmalbeitrag für eine sofort beginnende Rentenversicherung auf das Leben der Versorgungsanwärterin bzw. des Versorgungsanwärters einschließlich Hinterbliebenenversorgung verwendet.

Ziffer 3.6. des Leistungsplans der DUK

Auf diese Weise können wir Versorgungsanwärterinenen bzw. Versorgungsanwärtern zum Rentenbeginn die Integration einer verlässlichen Hinterbliebenenrente in die Zusage – z.B. in Höhe von 60 % der Altersrente – über die Regelung in unserem Leistungsplan ermöglichen. Für die Umsetzung kündigt die DUK zum Rentenbegeinn die Rückdeckungsversicherung auf und verwendet das zur Verfügung stehende Kapital zur Begründung einer sofort beginnenden Rentenversicherung einschließlich Hinterbliebenenrente.

Ergebnis: Versorgungsanwärterinnen und Versorgungsanwärter haben die Sicherheit, dass der Mensch, mit dem sie ihren Lebensabend verbringen möchten, verlässlich versorgt werden kann.

3. Steuerlichen Effekt im Rahmen des Zuflussprinzips nutzen

Im Einkommensteuerrecht gilt das im § 11 EStG formulierte Zuflussprinzip. Alle in einem Kalenderjahr zugeflossenen Einnahmen werden bei der steuerpflichtigen Person steuerlich erfasst.

In diesem Zusammenhang möchten wir gern auf die Ziffer 3.9 in unserem Leistungsplan aufmerksam machen. In Abstimmung mit den Beteiligten bestimmt die Deutsche Unterstützungskasse den 15. Januar des Folgejahres als Fälligkeitsdatum der Versorgung. Im Folgejahr kann das Gesamtjahreseinkommen (regelmäßig erstes Jahr als „echte“ Rentnerin bzw. „echter“ Rentner) deutlich geringer sein.

Wird aus einer Rückdeckungsversicherung ein Kapital fällig (bei einer Lebensversicherung bei Tod oder Ablauf; bei einer Rentenversicherung nach Ausübung des Kapitalwahlrechts bzw. bei Tod vor Rentenbeginn oder bei Tod nach Rentenbeginn), so behält sich die DUK vor, auf Weisung des Trägerunternehmens als Termin für die Fälligkeit der Versorgungsleistung den 15. Januar des auf den Eintritt des Versorgungsfalles folgenden Kalenderjahres zu bestimmen.

Ziffer 3.9. des Leistungsplans der DUK

Durch diese „Verschiebung“ der Kapitalzahlung kann regelmäßig ein wahrnehmbarer steuerlicher Effekt erzeugt werden.

Bei Kapitalzahlungen über die DUK kann darüber hinaus die sog. „Fünftelregelung“ nach § 34 EStG zu weiteren Steuerbegünstigungen führen.

Oder auch dadurch, dass – wenn die Rückdeckungsversicherung dies vorsieht – eine Kapitalleistung auf mehrere Jahre verteilt über die DUK geleistet wird, oder das Unternehmen die DUK hierzu anweist, kann ein positiver steuerlicher Effekt entstehen.

4. Bedingungen für den Erhalt einer (vorgezogenen) Altersleistung – Bezug einer Rente bei Weiterarbeit möglich

Grundsätzlich sollen Versorgungsleistungen gemäß Leistungsplan nach Ausscheiden erbracht werden (Ziffer 3.2.) – und zwar auch ohne die Erfordernis, dass eine Leistung aus der gesetzlichen Rentenversicherung bezogen wird.

Versorgungsleistungen nach diesem Leistungsplan sollen grundsätzlich erst erbracht werden, wenn die Versorgungsanwärterin bzw. der Versorgungsanwärter nach Eintritt eines Versorgungsfalls aus den Diensten des Trägerunternehmens ausgeschieden ist. Im Einvernehmen mit dem Trägerunternehmen sind Ausnahmen möglich.

Ziffer 3.2. des Leistungplans der DUK

Einvernehmlich kann und soll von dieser Regelung abgewichen werden dürfen, so dass es weder ein Ausscheiden aus den Diensten noch der Erhalt einer Rente aus der gesetzlichen Rentenversicherung notwendig ist, um eine Altersleistung über die DUK zu erhalten (Ziffer 8.).

Die Versorgungsanwärterin bzw. der Versorgungsanwärter muss gemäß Ziffer 8. unseres Leistungsplans als einzige Voraussetzung lediglich – so wie es auch in dem entsprechenden BMF-Schreiben geregelt ist – ein Lebensalter erreicht haben, welches zum Bezug einer Rente wegen Alters aus der gesetzlichen Rentenversicherung berechtigt.

Der Bezug einer Rente/einer Alterskapitalleistung bei Weiterarbeit ist somit möglich.

Als Untergrenze zum Erhalt einer vorgezogenen Altersleistung gilt das erreichte Lebensalter, welches die Versorgungsanwärterin bzw. den Versorgungsanwärter frühestens für den Erhalt einer Rente wegen Alters aus der gesetzlichen Rentenversicherung berechtigt.

Ziffer 8. des Leistungsplans der DUK

Endet das Arbeitsverhältnis einer Versorgungsanwärterin bzw. eines Versorgungsanwärters zum Trägerunternehmen nach diesem Zeitpunkt, und sind die Leistungen aus der Rückdeckungsversicherung zu diesem Zeitpunkt noch nicht fällig, so kann die Versorgungsanwärterin bzw. der Versorgungsanwärter auf Antrag eine vorgezogene Altersleistung in herabgesetzter Höhe erhalten, und zwar in der Höhe, wie zum gewünschten vorgezogenen Beginn der Altersleistung entweder ein Kapital aus der Rückdeckungsversicherung zur Verfügung steht oder eine Altersrente aus der Rückdeckungsversicherung gebildet werden kann, jeweils unter der Voraussetzung, dass die Beiträge zur Rückdeckungsversicherung gezahlt sind, wie es unter Ziffer 3 beschrieben ist.

Eine vorgezogene Altersleistung kann auch dann in Anspruch genommen werden, wenn die berufliche Tätigkeit noch nicht beendet ist. Die besonderen steuerlichen Voraussetzungen für geschäftsführende Gesellschafterinnen und Gesellschafter sind zu beachten.

5. Durchschnittsbildung zur Erfüllung der Anforderung des §16 BetrAVG

Renten werden gemäß Ziffer 10 des Leistungsplans mindestens um 1% jährlich angepasst, sofern die Leistungsempfängerin bzw. der Leistungsempfänger unter den Geltungsbereich die BetrAVG fällt.

Dabei reicht es aus, wenn die jährlichen Steigerungen im Durchschnitt 1% betragen. So können auch Tarife ohne eine garantierte Steigerung in der Rentenphase die Anforderungen des §16 BetrAVG erfüllen, solange deren durchschnittliche Rentensteigerung größer 1% ausfällt.

Erst dann, wenn dies nicht der Fall ist, hat das Trägerunternehmen Maßnahmen zu ergreifen.

Laufende Versorgungsleistungen werden in der Höhe angepasst, wie sich Rentenerhöhungen auf Grund der Überschussbeteiligung aus der auf das Leben der Versorgungsanwärterin bzw. des Versorgungsanwärters bestehenden Rückdeckungsversicherung unter der Voraussetzung ergeben, dass die Beiträge zu dieser Rückdeckungsversicherung in dem unter Ziffer 3 beschriebenen Umfang gezahlt wurden.

Ziffer 10. des Leistungsplans der DUK

Die folgende Regelung gilt nur für Versorgungsanwärterinnen und -anwärter, die unter den Geltungsbereich des Gesetzes zur Verbesserung der betrieblichen Altersversorgung fallen (BetrAVG).

Die Anpassung erfolgt mindestens um 1 % jährlich. Soweit diese Rentenerhöhungen zunächst die Rentendynamik von 1 % jährlich übersteigen, werden damit vorab die Rentenerhöhungen bis zur Höhe von 1 % jährlich erfüllt, soweit diese Dynamik

mit der Überschussbeteiligung in späteren Jahren nicht erreicht werden sollte. Soweit Anpassungen in dieser Höhe nicht durch die Überschussanteile nach Rentenbeginn erreicht werden, hat das Trägerunternehmen dafür einzustehen.

6. Und auch noch wichtig:

In der Satzung der DUK ist geregelt (§2, Absatz 2), dass die DUK auch dann weiterhin eine Versorgung durchführen darf, wenn das Trägerunternehmen insolvent wird bzw. nach dessen Auflösung.

Die DUK behält sich vor, ausnahmsweise Versorgungsleistungen auch dann zu gewähren, wenn ein Insolvenzverfahren über das Vermögen des Trägerunternehmens eröffnet oder mangels Masse abgewiesen wurde oder wenn das Trägerunternehmen im Zuge einer Liquidation aufgelöst wurde.

§2, Absatz 2 der Satzung der DUK

Das ist aus unserer Sicht insbesondere dann von entscheidender Bedeutung, wenn die DUK für ein Trägerunternehmen lediglich Zusagen an Personen verwaltet, die nicht PSV-geschützt sind.

In einem solchen Fall hätte bei Insolvenz des Unternehmens ein Insolvenzverwalter ansonsten durchaus eine Möglichkeit die Vermögen aus den Rückdeckungsversicherungen zur Insolvenzmasse zu ziehen, weil – grob vereinfacht – ohne eine solche oder vergleichbare Regelung bei Auflösung des Trägerunternehmens die Unterstützungskasse keine Grundlage mehr für ihr Tun hat.

Ebenfalls ermöglicht diese Regelung die Liquidation eines Trägerunternehmens, bei dem die DUK lediglich Zusagen an beherrschende Geschäftsführerinnen bzw. Geschäftsführer verwaltet. Hierzu informieren wir gern gesondert bei Interesse, Stichwort: „pactum non petendo“, Stillhalteabkommen.