Betriebliche Benefits stehen hoch im Kurs, etwa die Altersvorsorge, die Krankenversicherung und die Arbeitskraftabsicherung. Ein neuer Trend ist die einkommensabhängige Hinterbliebenenabsicherung nach angelsächsischem Vorbild, die seit einiger Zeit auch hierzulande immer stärker nachgefragt wird.

Wie kommt es zu diesem Trend?

Im angelsächsischen Raum sind Hinterbliebene nicht so wie bei uns über gesetzliche Sozialsysteme abgesichert – dort ist die Hinterbliebenenabsicherung schon immer eine Säule der betrieblichen Vorsorge gewesen als fester Bestandteil des Arbeitsvertrages und von den Unternehmen finanziert. Dabei orientiert sich die zugesagte Hinterbliebenenleistung regelmäßig am Einkommen und beträgt etwa das ein- bis zweifache des Jahresgehaltes als einmaliges Todesfallkapital.

Inzwischen hat der stetig steigende Wettbewerb um die besten Köpfe dafür gesorgt, dass das Modell der Hinterbliebenenabsicherung nach angelsächsischem Modell auch in Deutschland immer häufiger als Instrument zur Personalbindung und Personalgewinnung zum Einsatz kommt.Allen voran waren es multinational agierende Unternehmen, die dieses System bereits in vielen Ländern eingesetzt haben und nun auch regelmäßig ihrer Belegschaft in Deutschland eine einkommensabhängige Hinterbliebenenabsicherung anbieten.

Und als logische Folge daraus interessieren sich auch immer mehr deutsche Unternehmen für eine firmenfinanzierte Hinterbliebenenversorgung nach angelsächsischem Modell.Auf diese Entwicklung antwortet die Kooperation zwischen der DUK und der InterRisk Lebensversicherungs-AG mit ihrem neuen Konzept der einkommensabhängigen Risikoabsicherung.

Welche Idee steht hinter dem Konzept?

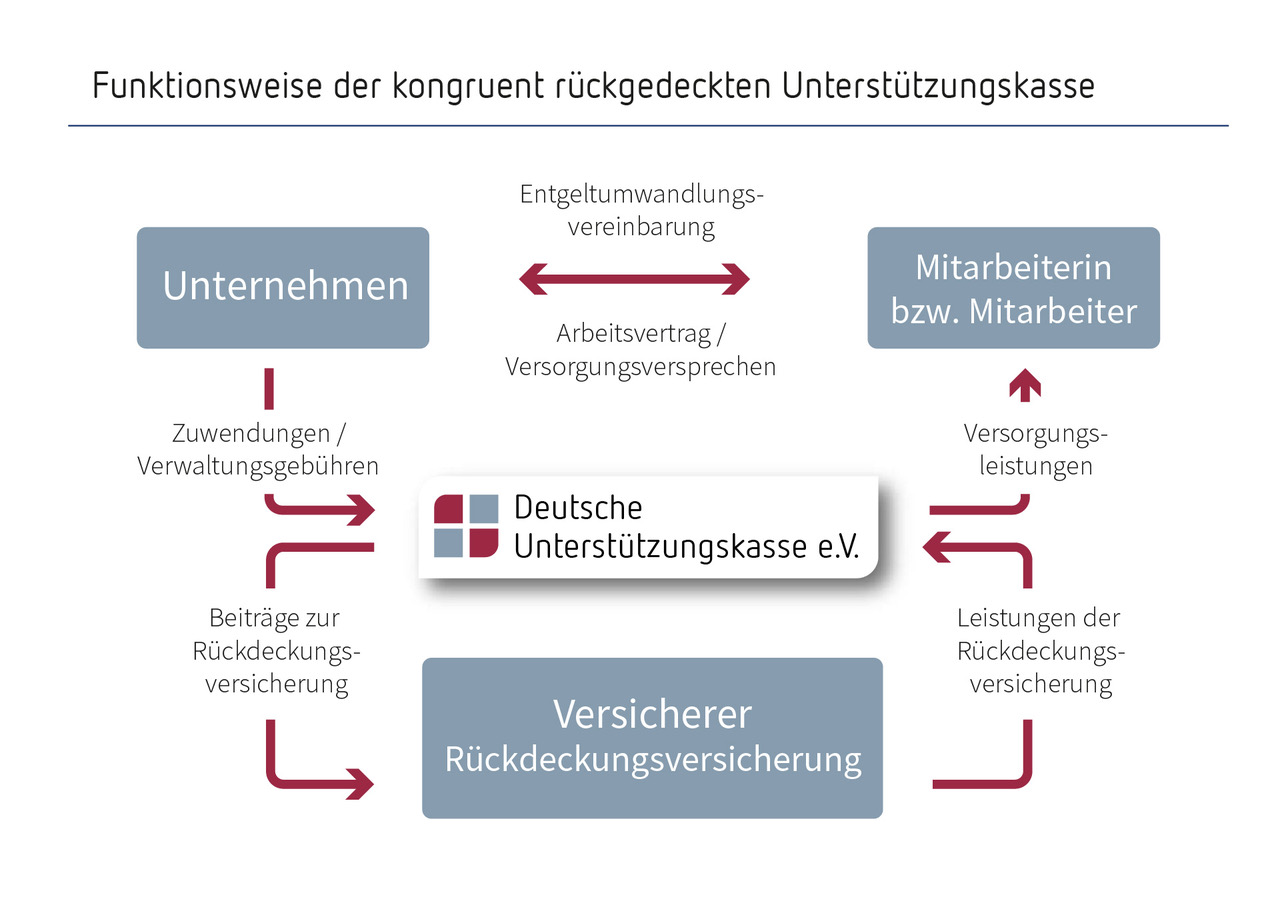

Die Kooperation von InterRisk und DUK zur einkommensabhängigen Risikoabsicherung beruht auf Bilanzneutralität und einem minimalem Verwaltungsaufwand. In diesen zwei wesentlichen Punkten unterscheidet sich unser Konzept von den gängigen Lösungen, die im Kollektiv über eine Pensionszusage gelöst werden.Dabei werden die Zusagen des Unternehmens bilanzneutral und schlank über die DUK durchgeführt und einzeln mit den flexiblen und individuellen Rückdeckungsversicherungen der InterRisk kongruent ausfinanziert. Eine weitere Besonderheit besteht darin, dass sowohl einjährig kalkulierte Tarife als auch Tarife, die bis zum Rentenalter der Mitarbeiterinnen und Mitarbeiter kalkuliert sind, genutzt werden können.Diese Aspekte sind Unternehmern und Personalverantwortlichen im Rahmen der betrieblichen Vorsorge sehr wichtig.

Welches Modell wird zurzeit am häufigsten genutzt?

Das zurzeit gängigste Modell im deutschen Markt ist die Zusage einer Hinterbliebenenleistung über den Durchführungsweg der Pensionszusage.

Doch dieser Weg hat einen großen Nachteil – weder in der Anwartschaftsphase noch in der Leistungsphase kann eine Bilanzneutralität hundertprozentig garantiert werden. Um die Bilanzberührungsrisiken in der Anwartschaftsphase zu minimieren, werden die Zusagen zunächst auf ein Jahr befristet. In der Praxis müssen diese revolvierenden Pensionszusagen Jahr für Jahr mit jedem einzelnen Mitarbeitenden vertraglich erneuert werden.Denn nur dann, wenn in der Zusage klar und eindeutig zu verstehen ist, dass ein nur einjähriger Schutz durch die geleistete Beitragszahlung gewährt werden soll, kann bei wiederholter Erteilung einer einjährigen Pensionszusage unter Beachtung der zwingenden Vorbehalte der Befristung, der Freiwilligkeit, dem fehlenden dauerhaften Bindungswillen sowie unter Verwendung der doppelten Schriftformklausel die Entstehung einer betrieblichen Übung verhindert werden.Ein weiteres Risiko besteht dann, wenn Freiwilligkeit und Befristung der Zusage arbeitsrechtlich nicht korrekt formuliert werden. Wer eine hundertprozentige Bilanzneutralität für seine betriebliche Vorsorge und die Hinterbliebenenabsicherung wünscht, kann dies im Grunde nur mit der Rückdeckung über die Unterstützungskasse erreichen.

Welche weiteren Risiken bestehen bei der Hinterbliebenenabsicherung über eine Pensionszusage?

Neben dem Risiko der Bilanzberührung ist der Verwaltungsaufwand ein großer Nachteil. Die Betriebe müssen Jahr für Jahr die Freiwilligkeit und Befristung mit jedem einzelnen Mitarbeitenden für die Pensionszusage erneuern. Nicht nur bei Belegschaften von mehreren Tausend Menschen leuchtet ein, dass dieser Verwaltungsaufwand kaum zu leisten ist.Ganz abgesehen davon, dass unbedingt von jedem Beschäftigten eine Unterschrift vorliegen muss. Für jede fehlende schriftliche Zustimmung muss das Unternehmen zwingend eine Rückstellung bilden.In welcher Höhe genau diese Rückstellung zu kalkulieren ist, stellt die Unternehmen vor eine weitere Herausforderung, da es sich um eine Zusage auf ein Todesfallkapital handelt. Hierfür muss bei einer Pensionszusage für die Darstellung in den Bilanzen Jahr für Jahr die Eintrittswahrscheinlichkeit des Versterbens für jeden Mitarbeitenden kalkuliert und der entsprechende Betrag rückgestellt werden. Dieser enorme Verwaltungsaufwand entfällt bei der Unterstützungskasse.Ein weiteres Problem kann den Unternehmen aus der Wiederholung, also der jährlichen Erneuerung der Zusage erwachsen – Stichwort: “betriebliche Übung”.

Die Gefahr besteht, dass bei regelmäßiger Wiederholung von einer betrieblichen Übung gesprochen werden kann. Dann bestünde eine Rückstellungspflicht und die Bilanzneutralität ginge verloren. Auch in punkto betrieblicher Übung liegt daher der Vorteil bei der Unterstützungskasse. Die unbefristete Zusage gilt solange die Mitarbeiterin bzw. der Mitarbeiter dem Betrieb angehört.Ein Beispiel dafür, dass ein Unternehmen unfreiwillig in die betriebliche Übung “rutschen” kann, sind multinational aufgestellte Unternehmen. Nämlich dann, wenn das Unternehmen in vielen Ländern der Belegschaft bereits eine firmenfinanzierte Zusage Hinterbliebenenabsicherung nach angelsächsischem Modell erteilt hat und dies nun auch in Deutschland einführen möchte.Das Gleiche gilt, wenn in einem Unternehmen eine Hinterbliebenenabsicherung nach angelsächsischem Modell im Rahmen einer Versorgungsordnung oder Betriebsvereinbarung eingerichtet wird.In beiden Fällen ist davon auszugehen, dass das Unternehmen beabsichtigt, die Hinterbliebenenabsicherung für die gesamte Dauer des Arbeitsverhältnisses zu erteilen. Und dann ist die Zusage nicht mehr – auch nicht durch einen Freiwilligkeitsvorbehalt – auf die Dauer von einem Jahr begrenzbar.Folge: betriebliche Übung ab dem 4. Jahr und Verpflichtung zur Rückstellungsbildung.

Aus all diesen Risiken ergeben sich aus unserer Sicht klare Vorteile für das Konzept über die DUK. Zusage und Leistung sind für jedes Einzelrisiko hundertprozentig durch eine Rückdeckungsversicherung kongruent gedeckt. Demzufolge werden weder die Steuerbilanz noch die Handelsbilanz tangiert. Im Jahresabschluss beschränken sich die Angaben auf die Information über die Existenz der Versorgungszusagen und den „automatischen Nullausweis“ durch die leistungskongruente Rückdeckung.

Bilanzneutralität geht also mit der DUK?

Unternehmen, die ihre betriebliche Vorsorge über die DUK gestalten, sind auf der sicheren Seite. Der unmittelbare Bilanzausweis ist sowohl in der Anwartschaftsphase als auch im Leistungsfall ausgeschlossen – genauso wie das Risiko der “betrieblichen Übung”. Der große Vorteil liegt bei unserem Konzept auf der Kalkulation des Einzelrisikos und der kongruenten Rückdeckung.Lösungen, die kollektiv auf Schadensversicherungsbasis kalkuliert werden, können diese Sicherheit nicht geben.Unternehmen, die unser Konzept einsetzen, gewinnen mit der einzelvertraglich rückgedeckten Unterstützungskassenzusage eine dauerhafte Planungs- und Rechtsicherheit.Ein Sachverständiger hat uns attestiert, dass die einkommensabhängige Risikoabsicherung über die Deutsche Unterstützungskasse in Kooperation mit der InterRisk gegenüber einer Direktzusage vorteilhafter ist.

Das Gutachten stellen wir Interessierten auf Wunsch zur Verfügung.

- Bilanzneutralität in Anwartschaft und Leistungsfall (nur „Nullausweis“).

- Kein Risiko einer betrieblichen Übung (dauerhafte Zusage).

- Kein Verwaltungsaufwand mit Freiwilligkeitsvorbehalt.

- Kein Bilanzierungsrisiko bei fehlendem Freiwilligkeitsvorbehalt.