In vielen Familienunternehmen und bei selbstständigen Personen bilden mitarbeitende Ehepartnerinnen bzw. Ehepartner und Lebensgefährtinnen bzw. Lebensgefährten eine wichtige Stütze – häufig in einem sogenannten „zweiten Dienstverhältnis“. Steuerlich gesehen ist dies zumeist uninteressant, denn für das zweite und jedes weitere Beschäftigungsverhältnis gilt die Steuerklasse 6, die Steuerklasse mit den höchsten Abzügen.

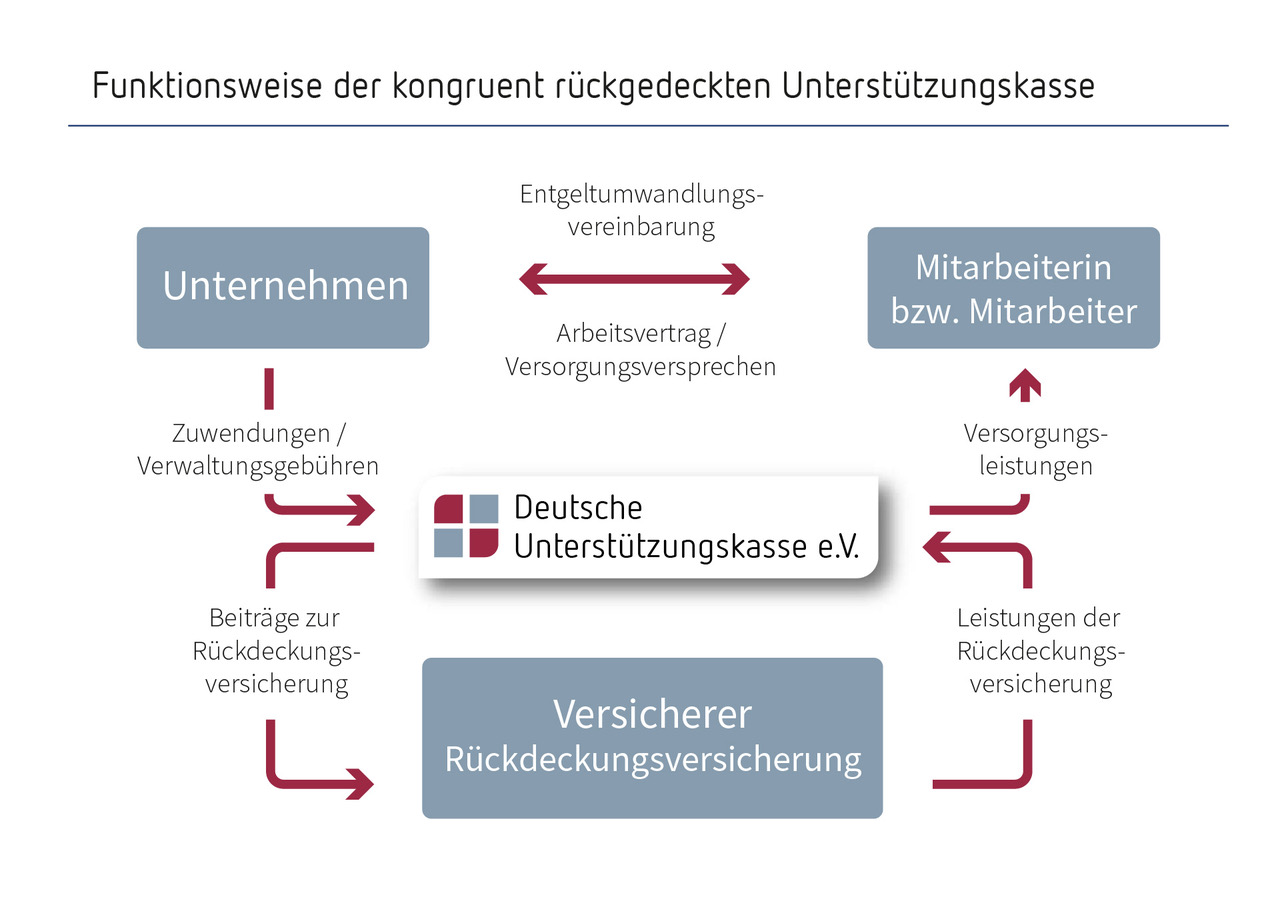

Mitarbeiterinnen und Mitarbeiter in einem Zweitdienstverhältnis haben einen Anspruch auf Betriebsrente durch Entgeltumwandlung.

Gemäß Paragraph 1a des Gesetzes zur Verbesserung der betrieblichen Altersversorgung (BetrAVG) haben Mitarbeiterinnen und Mitarbeiter in einem Zweitdienstverhältnis, sowie auch alle anderen „Mehrfachbeschäftigten“, einen Anspruch auf eine Betriebsrente durch Entgeltumwandlung.

Erstaunlicherweise aber kommt die Entgeltumwandlung im 2. Dienstverhältnis trotz der enormen steuerlichen Effekte in Steuerklasse 6 so gut wie nicht zum Einsatz.

Woran liegt das?

An dieser Stelle möchten wir mit einem Irrglauben aufräumen. Wir hören nämlich regelmäßig von Beraterinnen bzw. Beratern – und sogar von Steuerberaterinnen und Steuerberatern – die Aussage, dass Entgeltumwandlung steuerlich nur im ersten Dienstverhältnis zugelassen ist.

Aber: Das ist ein Irrtum!

Richtig ist, dass die Direktversicherung gemäß Paragraph 3 Nr. 63 Einkommensteuergesetz (EStG) und die damit verbundenen Steuer- und Sozialversicherungsvorteile nur im ersten Dienstverhältnis steuerlich begleitet sind.

Aber diese Beschränkung auf das erste Dienstverhältnis gilt eben nur für die Direktversicherung, die Pensionskasse und den Pensionsfonds und nicht für die DUK!

Hier die aktuellen Werte für Entgeltumwandlung in 2024:

- bis 302 Euro pro Monat bzw. 3.624 Euro im Jahr werden bei Entgeltumwandlung über die DUK weder Steuern noch Sozialversicherungsbeiträge fällig (4 % der Renten BBG West).

- darüber hinaus ist Entgeltumwandlung über die DUK nur noch steuerfrei* – Sozialversicherungsbeiträge fallen an.

Zusammengefasst:

Über die DUK können Mitarbeiterinnen und Mitarbeiter auch in einem Zweitdienstverhältnis die steuerlichen Vorteile der Entgeltumwandlung ohne Begrenzung nutzen und bis maximal vier Prozent der Beitragsbemessungsgrenze Sozialabgaben sparen.

Übrigens: besonders interessant wird es, wenn im 1. Dienstverhältnis eine Direktversicherung und im 2. Dienstverhältnis eine Versorgung über die DUK vereinbart wird. Dann kann die Mitarbeiterin bzw. der Mitarbeiter nämlich die staatliche Förderung beider Durchführungswege auf seinem Altersvorsorgekonto verbuchen: zweimal bis maximal vier Prozent der Beitragsbemessungsgrenze über die Direktversicherung und über die Deutsche Unterstützungskasse.

*Die steuerlich geförderte Entgeltumwandlung ist für Direktversicherung, Pensionskasse und Pensionsfonds gemäß § 3 Nr. 63 EStG auf 8% der Renten BBG pro Jahr begrenzt, in der Unterstützungskasse gibt es keinerlei steuerliche Begrenzung.