Vorab: Der Wert der Beitragsbemessungsgrenze in der allgemeinen Rentenversicherung West (Renten BBG) in 2025 beträgt 8.050 Euro pro Monat.

Die Renten BBG bestimmt den Betrag, den Arbeitnehmerinnen und Arbeitnehmer staatlich gefördert in die betriebliche Altersversorgung (bAV) investieren dürfen.

Hier die aktuellen Werte für die staatlich geförderte Entgeltumwandlung bei Direktversicherung, Pensionskasse und Pensionsfonds:

- bis 322 Euro pro Monat bzw. 3.864 Euro im Jahr werden bei Entgeltumwandlung weder Steuern noch Sozialversicherungsbeiträge fällig (4 % der Renten BBG).

- darüber hinaus ist Entgeltumwandlung nur noch steuerfrei* – Sozialversicherungsbeiträge fallen an.

Situation: Immer mehr Menschen bauen inzwischen mit Entgeltumwandlung über eine Direktversicherung eine staatlich geförderte Altersversorgung auf und nutzen die ersten 4 % der Renten BBG aus.

Nicht zuletzt wegen des 15 %igen Zuschusses, den Firmen seit 1. Januar 2019 für Neuzusagen zu leisten verpflichtet sind.

Aber: Oberhalb von 4 % der Renten BBG werden bei Entgeltumwandlung Sozialversicherungsbeiträge fällig und deswegen wird von weiterer Entgeltumwandlung häufig Abstand genommen.

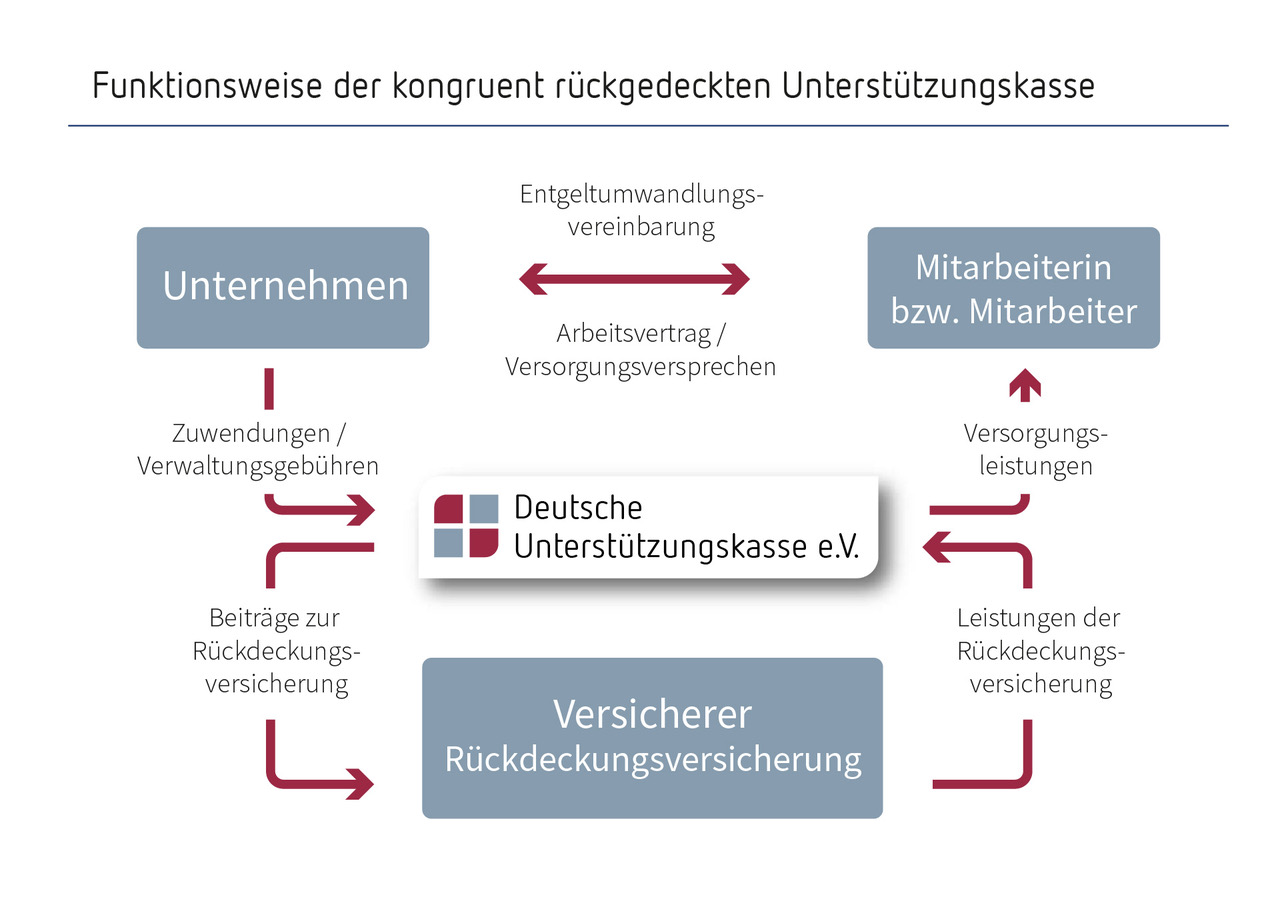

Eine Lösung aus unserer Sicht: Kombination von DUK und Direktversicherung – 2 x 4 %

Denn: Wenn die DUK neben der Direktversicherung für Entgeltumwandlung genutzt werden darf, dann stehen weitere 4 % der Beitragsbemessungsgrenze steuer- und sozialabgabenfrei für eine Entgeltumwandlung zur Verfügung.

Dass dies möglich ist, kann einem Schreiben der Spitzenverbände der Sozialversicherungsträger aus dem Jahr 2008 entnommen werden. Dort heißt es auf Seite 50, Ziffer 7:

- „Werden mehrere Durchführungswege nebeneinander praktiziert (z.B. Direktzusage bzw. Unterstützungskassenversorgung neben Pensionskasse, Pensionsfonds oder Direktversicherung), gelten für jeden Durchführungsweg die in den Gesetzen oder Verordnungen genannten Grenzen.“, (Ziffer 7, Absatz 1).

- „Bei einer Kumulierung der maßgebenden Freibeträge berechnet sich demnach der kalenderjährlich maximal anzusetzende Freibetrag eines Arbeitnehmers aus 2 x 4 % der Beitragsbemessungsgrenze der allgemeinen Rentenversicherung.“, (Ziffer 7, Absatz 2).

Sprich: Wenn die DUK neben der Direktversicherung genutzt werden darf, können Mitarbeiterinnen und Mitarbeiter

- sowohl 4 % der Renten BBG in der Direktversicherung,

- als auch 4 % der Renten BBG über die DUK

steuer- und sozialabgabenfrei Gehalt umwandeln, also 2 x 322 Euro pro Monat bzw. insgesamt 2 x 3.864 Euro in 2025 .

Nebeneffekte:

- Unternehmen, die Ihren Mitarbeiterinnen und Mitarbeitern „2 x 4 %“ ermöglichen, erfahren eine höhere Wertschätzung.

- Beraterinnen und Berater, die auf diese Möglichkeit aufmerksam machen, profilieren sich und zeigen eine hohe Beratungskompetenz.

Übrigens: Ersparnis Sozialversicherungsanteile pro 100 Euro umgewandeltem Entgelt

Unser Vorschlag: aus der Ersparnis werden die Kosten (DUK, PSV) und ein Zuschuss in Höhe von 15 – 20 % finanziert – eine Zusatzrente für Mitarbeitende ohne Zusatzkosten für das Unternehmen.

Ergebnis: Unternehmen erhalten auf diese Weise ein kostenloses Instrument zur Personalbindung und Personalgewinnung – steigern ihre Attraktivität.

Und: Beraterinnen und Berater vergrößern mit „2 x 4 %“ ihr Vertriebspotential – steigern den Ertrag.