Die Unterstützungskasse ist der älteste der fünf durch das Gesetz zur Verbesserung der betrieblichen Altersversorgung (BetrAVG) anerkannten Durchführungswege der betrieblichen Altersversorgung (bAV) in Deutschland.

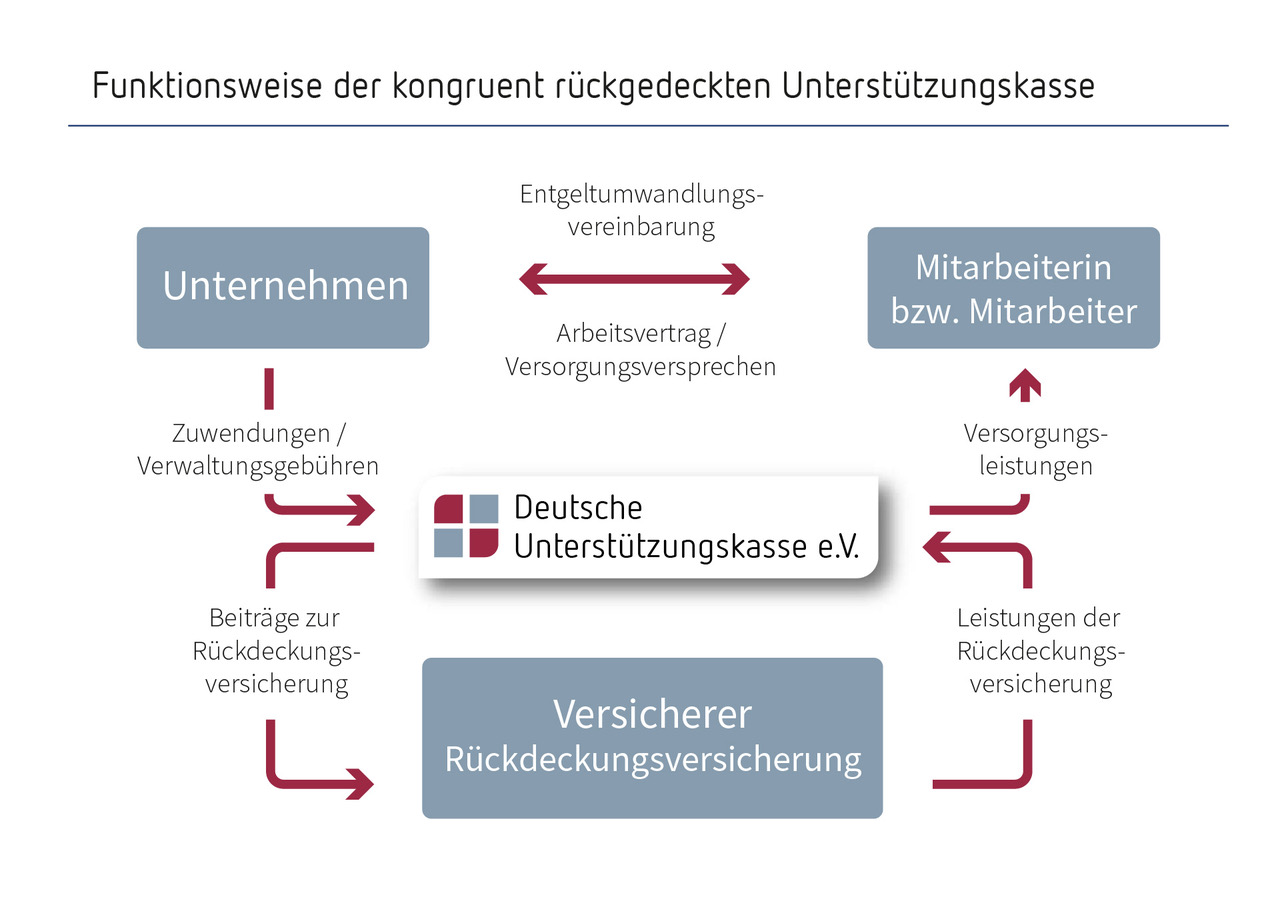

Eine Unterstützungskasse ist gemäß § 1b Abs. 4 BetrAVG eine mit Sondervermögen ausgestattete, rechtsfähige Versorgungseinrichtung, die die Durchführung einer Versorgungszusage für ein Unternehmen (Trägerunternehmen) organisiert und betriebliche Versorgungsleistungen an Mitarbeiterinnen bzw. Mitarbeiter und gegebenenfalls deren Hinterbliebene durchführt.

Die Unterstützungskasse stellt stets ein eigenständiges, unabhängiges Rechts- und Steuersubjekt dar und ist in der Regel kann in Form eines eingetragenen Vereins organisiert.

Grundsätzlich können zwei Arten der Unterstützungskasse unterschieden werden, nämlich die rückgedeckte Unterstützungskasse – auch versicherungsförmige Unterstützungskasse genannt – und die pauschaldotierte Unterstützungskasse – auch reservepolster finanzierte Unterstützungskasse genannt.

Die rückgedeckte Unterstützungskasse

Weil sich eine rückgedeckte Unterstützungskasse gem. § 4d Satz 1, Nr. 1c „die Mittel für ihre Versorgungsleistungen … durch Abschluss einer Versicherung verschafft“ wird sie häufig auch „versicherungsförmige Unterstützungskasse“ genannt.

Hierbei können die zugesagten Leistungen durch von der Unterstützungskasse abgeschlossene Rückdeckungsversicherungen entweder teilweise (partielle Rückdeckung) oder vollständig ausfinanziert werden (kongruente Rückdeckung).

Die Möglichkeit zur vollständigen Ausfinanzierung bildet den Hauptunterschied zur pauschaldotierten Unterstützungskasse, bei der steuerlich begleitet nur ein Bruchteil der geschuldeten Verbindlichkeit ausfinanziert werden darf (s.u.).

Spätestens seit Einführung des Gesetzes zur Modernisierung des BilMoG ist zu beobachten, dass das System der kongruenten Rückdeckung in den Vordergrund rückt und in der weitaus überwiegenden Zahl der Fälle kongruent rückgedeckte Unterstützungskassenzusagen eingerichtet werden – ein Konzept, für das die DUK seit Gründung in 2004 steht.

Von kongruenter Rückdeckung spricht man, wenn die Verpflichtung aus der Zusage vollständig über garantierte Leistungen aus der Rückdeckungsversicherung ausfinanziert ist.

Dann sind im Versorgungsfall zugesagte Leistung und Leistung aus der Rückdeckungsversicherung deckungsgleich (kongruent).

Im System der DUK wird eine echte Kongruenz über den Leistungsplan (Ziffer 3.3.) erzeugt. Dort heißt es:

„Die Art, die Höhe und die Fälligkeit der Versorgungsleistungen entspricht den Leistungen aus der auf das Leben der Versorgungsanwärterin bzw. des Versorgungsanwärters abgeschlossenen Rückdeckungsversicherung…“

Die Mitarbeiterin bzw. der Mitarbeiter erhält also eine Zusage in Höhe der garantierten Werte der Rückdeckungsversicherung, die zur Ausfinanzierung ausgewählt wurde. Versprochene Leistung und die tatsächliche Versorgungsleistung sind dadurch bei Eintritt des Versorgungsfalls stets deckungsgleich (kongruent).

Alle darüber hinausgehenden Wertentwicklungen, Überschüsse, Boni, Schlussgewinne, etc. erhöhen die Versorgungszusage der Mitarbeiterin bzw. des Mitarbeiters bei Fälligkeit.

Nachfinanzierungsriken entfallen beim Trägerunternehmen – „pay and forget“.

Das kann nur die kongruent rückgedeckte Unterstützungskasse

Nur mit der kongruent rückgedeckten Unterstützungskasse können Versorgungszusagen auch oberhalb der Grenzen des § 3 Nr. 63 EStG und – im Gegensatz zur Pensionszusage und zur pauschaldotierten Unterstützungskasse –

- periodengerecht

- bilanzneutral

- vollständig steuerwirksam

ausfinanziert werden.

Die Steuerbilanz wird gar nicht in Form von Rückstellungen tangiert.

Und auch im Anhang der Handelsbilanz wird durch die leistungskongruente Rückdeckung über die DUK Bilanzneutralität erzeugt, Stichwort: „automatischer Nullausweis“ gemäß Saldierungsgebot im BilMOG.

Die pauschaldotierte Unterstützungskasse

Die pauschaldotierte Unterstützungskasse ist die ursprüngliche Form dieses Durchführungsweges. Das Hauptwesensmerkmal der pauschaldotierten Unterstützungskasse ist, dass steuerlich begleitet nur einen Bruchteil von dem, was das Trägerunternehmen ausfinanziert werden darf – ein sogenanntes „Reservepolster“. Deswegen wird sie regelmäßig auch „reservepolster finanzierte Unterstützungskasse“ genannt.

Konkret bedeutet diese Beschränkung beim Kassenvermögens einer pauschaldotierten Unterstützungskasse, dass Zuwendungen vom Trägerunternehmens an die Unterstützungskasse nur in den ersten acht Jahren steuerlich begleitet und der Höhe nach starkt begrenzt sind.

Ziel dieser Einschränkung im § 4d EStG ist vor allem, steuerlich missbräuchliche Darlehensgewährungen als Finanzierungsinstrument seitens der Trägerunternehmen zu vermeiden. Ein Großteil zur vollständigen Ausfinanzierung soll deswegen erst dann erfolgen, wenn Versorgungsleistungen fällig werden.

So viel Kassenvermögen darf die pauschaldotierte Unterstützungskasse in der Anwartschaftsphase halten:

Bei Kapitalzusagen darf das Trägerunternehmen in den ersten 8 Jahren nach Erteilung der Zusage maximal jährlich 2,5 % des zugesagten Alterskapitals an die Unterstützungskasse dotieren.

Nach 8 Jahren hält die Unterstützungskasse dann maximal 20% des zugesagten Alterskapitals als zulässiges Kassenvermögen.

Bei Fälligkeit der Zusage zulässiges dann der Unterstützungskasse die fehlenden 80 % der zugesagten Leistung zuzuführen.

Bei Rentenzusagen darf das Trägerunternehmen in den ersten 8 Jahren nach Erteilung der Zusage maximal jährlich 25 % der zugesagten Jahresrente an die Unterstützungskasse dotieren.

Nach 8 Jahren hält die Unterstützungskasse dann maximal 2 Jahresrenten als zulässiges Kassenvermögen.

Bei einem Rentenbeginn mit 67 kann/muss das Trägerunternehmen abhängig vom Geschlecht und Alter gemäß der Tabelle Anlage 1 zum § 4d EStG der Unterstützungskasse weitere Gelder zugeführen, nämlich:

– für eine weibliche Leistungsempfängerin maximal weitere 10 Jahresrenten,

– für einen männlichen Leistungsempfänger maximal weitere 11 Jahresrenten dotiert

Wahrscheinlich werden diese 12 bzw. 13 Jahresrenten zur Finanzierung der lebenslang geschuldeten Rente nicht ausreichen.

Wenn dann das Geld verbaucht ist, darf – wieder auf Basis der Tabelle – aufgestockt werden.

Diese systembedingte latente Unterfinanzierung von pauschaldotierten Unterstützungskassen hat mit der Einführung des Saldierungsgebotes im Bilanzmoderisierungsgesetz (BiLMOG) im Jahre 2009 dazu geführt, dass für Zusagen über eine pauschaldotierte Unterstützungskasse regelmäßig sogenannte „Lastwertgutachten“ für die Handelsbilanz (gemäß Artikel 28 EGHGB) erstellt werden müssen.

Hierbei wird der Grad der Unterfinanzierung berechnet (vergleichbar dem Barwertvergleich bei einer Pensionszusage), indem

- der Erfüllungsbetrag der Verpflichtung (der Wert der erdienten Anwartschaft) und

- das bei der pauschaldotierten Unterstützungskasse vorhandene Kassenvermögen

gegenüber gestellt werden.

Die Differenz (der „Lastwert“) – die Unterdeckung – ist im Anhang zur Bilanz und im Konzernanhang anzugeben.