Grundsätzlich ist die Abfindung einer bAV-Zusage arbeitsrechtlich möglich und auch steuerlich begleitet gemäß Randziffer 6 des BMF-Schreibens „Steuerliche Förderung der betrieblichen Altersversorgung“ vom 6. Dezember 2017, dort heißt es:

„… Ebenfalls unschädlich für das Vorliegen von betrieblicher Altersversorgung ist die Abfindung vertraglich unverfallbarer Anwartschaften; dies gilt sowohl bei Beendigung als auch während des bestehenden Arbeitsverhältnisses.“

Sofern sich das Trägerunternehmen und die Mitarbeiterin bzw. der Mitarbeiter einigen, können vertraglich unverfallbare Anwartschaften der betrieblichen Altersversorgung einvernehmlich abgefunden werden.

Regelmäßig wird allerdings wegen der enormen steuerlichen Auswirkungen solcher Abfindungen davon Abstand genommen. Denn nicht nur beim Trägerunternehmen verlieren die in der Vergangenheit gezahlten Aufwendungen zur Ausfinanzierung der Zusage ihren Charakter als Betriebsausgabe und sind nachzuversteuern – auch die Gelder, die an die Mitarbeiterin bzw. den Mitarbeiter fließen, unterliegen der vollen Besteuerung.

Wenn trotz der erheblichen steuerlichen Auswirkungen der Wunsch nach Abfindung einer Versorgungszusage besteht, hier eine Übersicht der Optionen für Zusagen über die DUK:

1. Abfindung von Zusagen über die DUK im laufenden Dienstverhältnis

Eine Zusage über die DUK kann im laufenden Dienstverhältnis nicht abgefunden werden.

Obwohl einvernehmlich vereinbarte Abfindungen im laufenden Dienstverhältnis – wie oben hergeleitet – grundsätzlich möglich sind, sind sie bei Zusagen über die DUK durch die Regelungen in den Körperschaftssteuer-Richtlinien unterbunden, denn solche Abfindungen verstoßen gegen die „Zweckbindung des Kassenvermögens“ (s. Satzung der DUK, §§ 2 und 8).

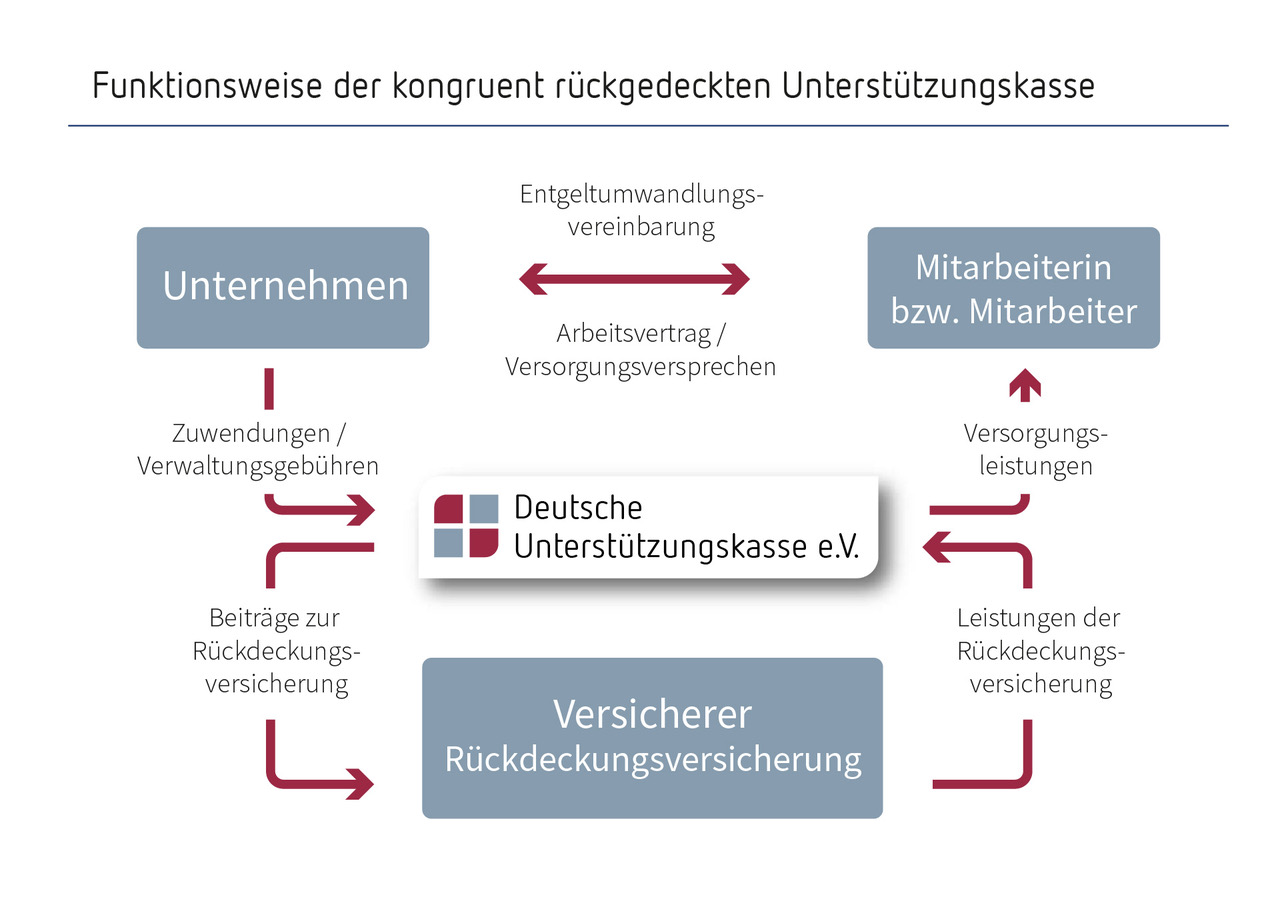

Vereinfacht gesagt darf eine Unterstützungskasse wie die DUK ausschließlich und unabänderlich nur Leistungen wegen Alters, Invalidität an die Versorgungsempfänger oder bei Tod an deren Hinterbliebenen gewähren – eine Leistung aufgrund eines einvernehmlichen Wunsches nach Abfindung einer Versorgungszusage im laufenden Dienstverhältnis ist der DUK demnach ausdrücklich untersagt.

2. Abfindung von Zusagen über die DUK nach Ausscheiden aus dem Dienstverhältnis:

2.a. Vertraglich unverfallbare Anwartschaften bzw. verfallbare Anwartschaften

Grundsätzlich: Ja, wenn die Abfindung einvernehmlich stattfindet.

Sofern sich also das Trägerunternehmen und die Mitarbeiterin bzw. der Mitarbeiter darüber einig sind, dürfen vertraglich unverfallbar gewordene Anwartschaften stets und unabhängig von ihrer Höhe nach dem Ausscheiden abgefunden werden (gemäß R5.4, Absatz 3, Nummer 1, Satz 2 der Körperschaftssteuer-Richtlinien 2015, KStR 2015).

Besonderheit bei arbeitsrechtlich beherrschenden Geschäftsführerinnen und Geschäftsführern:

Weil dieser Personenkreisfällt nicht unter den Einflussbereich des BetrAVG fällt, können beherrschende Geschäftsführerinen und Geschäftsführer nie eine gesetzlich unverfallbare Anwartschaft erwerben.

Und deswegen können Zusagen über die DUK nach Ihrem Ausscheiden aus dem Dienstverhältnisimmer und unabhängig von Ihrer Höhe abgefunden werden. Diese Reglung gilt seit Einführung der KStR2015 und ausdrücklich auch für Anwartschaften, die bereits vor der Änderung der KStR entstanden sind!

Ob und wie andere Unterstützungskassen mit dieser Thematik umgehen, ist in deren Satzungen und oder Leistungsplänen geregelt. Die DUK hat die Möglichkeit der steuerlich begleiteten Abfindung in §8 Absatz 5 (s. Anlage) geregelt, dort steht:

„…Im Falle der Beendigung des Arbeitsverhältnisses steht die Ablösung durch eine Abfindung der steuerlichen Zweckbindung nach § 8 Absatz 1 nicht entgegen. Die maßgebenden Voraussetzungen und Bestimmungen des BetrAVG und des KStG und der KStR sind einzuhalten. „

2.b. Gesetzlich unverfallbare Anwartschaften

Grundsätzlich: Nein, ausgenommen Kleinst/- bzw. Bagatellanwartschaften (Erklärung s. unten).

Sobald eine Anwartschaft gesetzlich unverfallbar geworden ist, muss sie aufrecht erhalten werden Es gilt das sogenannte „Abfindungsverbot“ nach Paragraph 3 des Betriebsrentengesetzes (BetrAVG). Dieser Paragraph regelt seit dem 01.01.2005, dass gesetzlich unverfallbare Anwartschaften der betrieblichen Altersversorgung nicht mehr durch Zahlung eines einmaligen Kapitalbetrages abgefunden werden dürfen – selbst dann nicht, wenn sich alle Beteiligten auf eine Abfindung einigen würden.

Ausnahme: Kleinst-/ bzw. Bagatellanwartschaften

Kleinst-/ bzw. Bagatellanwartschaften sind von dem generellen Abfindungsverbot ausgenommen, solange sie eine bestimmte Höhe nicht übersteigen. Die Grenze liegt bei 1% der monatlichen Bezugsgröße nach § 18 SGB IV. Das entspricht in 2026 einer Rentenanwartschaft in Höhe von monatlich 59,33 Euro oder einer Kapitalanwartschaft von 7.119 Euro Kapital.

Anwartschaften unterhalb dieser „Bagatellgrenze“ darf das Unternehmen nach dem Ausscheiden der Mitarbeiterin bzw. des Mitarbeiters sogar einseitig abfinden – auch ohne die Zustimmung der Versorgungsanwärterin bzw. des Versorgungsanwärters.

In vielen Fällen ist es für die Beteiligten sinnvoll unverfallbare Kleinstanwartschaften nach dem Ausscheiden zur Abfindung zu bringen.

Denn: Beim Unternehmen fallen nach der Abfindung die mit der erteilten Zusage verbunden administrativen Tätigkeiten und Kosten weg und auch für die ausgeschiedene Mitarbeiterin bzw. den ausgeschiedenen Mitarbeiter ist die Abfindungszahlung im „hier und heute“ regelmäßige deutlich attraktiver als die Aussicht auf eine zukünftige Rente in einer Höhe, die den Namen nicht verdient.

Neu seit 2026: bei einvernhehmlicher Abfindung mit Zustimmung der Mitarbeiterin bzw. der Mitarbeiterin und Einzahlung in die Gestzliche Rentenversicherung wird die Grenze erst bei 2 % der monatlichen Bezugsgröße nach § 18 SGB IV gezogen.

Das entspricht in 2026 einer Rentenanwartschaft in Höhe von monatlich 79,10 Euro oder einer Kapitalanwartschaft von 9.792 Euro.

Ob für eine unverfallbare Anwartschaft aus einer Zusage über die DUK die Ausnahmeregelung vom Abfindungsverbot nach Paragraph 3 getroffen werden kann, bedarf in aller Regel einer individuellen Prüfung.

Und selbstverständlich stehen wir Ihnen hierfür und für Fragen zu diesem Thema gern zur Verfügung und beraten Sie – bitte wenden Sie sich gern an uns unter den Ihnen bekannten Kontaktdaten oder unter info@deutsche-ukasse.de bzw. +49 (0) 40 696 355-500.